- Source : Ifri

Aux États-Unis, la révolution du gaz de schiste (53% de la production américaine de gaz commercialisée en 2015) a permis au pays de devenir le premier producteur mondial depuis 2010. Compte tenu de la croissance plus rapide de cette production par rapport à la demande domestique, les producteurs américains se sont tournés vers les exportations de GNL (gaz naturel liquéfié) dont le prix était élevé sur les marchés jusqu’en 2014. Sept projets de terminaux méthaniers ont été approuvés et le pays a effectué fin février 2016 ses premières livraisons de GNL à partir de l’unité Sabine Pass LNG (à destination du Brésil).

Dans cette étude publiée par le Centre Énergie de l’Ifri, Sylvie Cornot-Gandolphe rappelle l’importance du gaz de schiste aux États-Unis (qui a fait preuve de résilience face à la baisse des prix) et les perspectives en matière d’exportations de GNL. Elle analyse l’impact possible de ces futures exportations sur le marché européen ainsi que les stratégies possibles de la Russie face à ce nouveau concurrent.

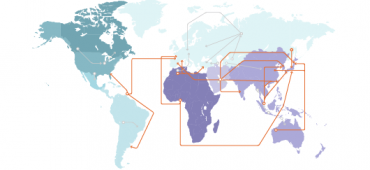

Sur les 6 cargaisons exportées à partir de l’unité de Sabine Pass entre février et fin avril 2016(1), une seule a eu pour destination l’Europe (le Portugal). Indexées sur le prix spot du gaz américain, les exportations de GNL des États-Unis se font vers les pays offrant le « netback »(2) le plus élevé (notamment l’Amérique latine, l’Inde et le Moyen-Orient). Elles vont révolutionner le marché du GNL selon Sylvie Cornot-Gandolphe bien que les conséquences de la première vague de terminaux d’exportation américains se feront véritablement sentir à partir de 2018. D’ici à 2020, les États-Unis pourraient devenir le 3e exportateur mondial de GNL derrière l’Australie et le Qatar, avec environ 825 méthaniers chargeant du GNL à destination de marchés extérieurs(3).

Bien que les prix du gaz soient actuellement très bas sur le marché européen, l’Europe pourrait constituer un « marché de dernier recours » pour le GNL américain alors que la demande de l'Asie (destination de plus de 70% du GNL dans le monde en 2015) est en baisse. Le GNL américain est susceptible de renforcer la sécurité d’approvisionnement européenne, y compris de la France bien que Ségolène Royal se soit récemment déclarée opposée aux importations de gaz de schiste américain (dont les molécules ne peuvent être distinguées de celles du gaz « conventionnel » dans le GNL importé).

Face à la concurrence de ces nouvelles capacités d’exportation américaines, le groupe russe Gazprom, premier exportateur mondial, veut préserver ses ventes vers l’Europe avec l’objectif affiché de conserver une part d’au moins 30% sur le marché européen à moyen et long terme. Gazprom pourrait ainsi adopter une stratégie similaire à celle de l’Arabie Saoudite sur le marché pétrolier en dissuadant l’entrée du GNL américain sur le marché européen par une « guerre des prix »(4) tout en entretenant une volatilité des prix pour décourager les décisions de nouveaux investissements aux États-Unis. La stratégie russe devrait toutefois être dictée par les prix du gaz américain et du pétrole brut(5) afin que le pays maximise avant tout les revenus de ses ventes de gaz à l’Europe (qui, pour rappel, sont inférieurs à ceux générés par les ventes russes de pétrole).

- Par la société Cheniere.

- Meilleure marge en déduisant le prix du GNL livré, les coûts de transport et de mise à disposition.

- La capacité d’exportation des États-Unis en 2020 pourrait atteindre 84 Gm3 par an.

- Gazprom peut être amené à définir des prix plus bas que ceux nécessaires aux exportateurs américains.

- Les contrats russes sont en partie liés aux prix du pétrole. Le prix du gaz russe est donc amené à augmenter avec la remontée des cours du pétrole brut.