En 2017, les revenus pétroliers de l’Iran ont atteint 50 milliards de dollars selon le FMI. En 2018, ils auraient pu, hors embargo, atteindre près de 70 milliards de dollars avec un prix moyen de 75 $ par baril. (©Pixabay)

Alors que le prix du baril de Brent a dépassé la barre des 80 $, la mise en œuvre de l’embargo pétrolier contre l’Iran à partir du 5 novembre(1) suscite de nombreuses inquiétudes. Les perspectives d’évolution des cours du pétrole restent très incertaines, note IFP Énergies nouvelles dans sa dernière analyse publiée le 12 octobre(2).

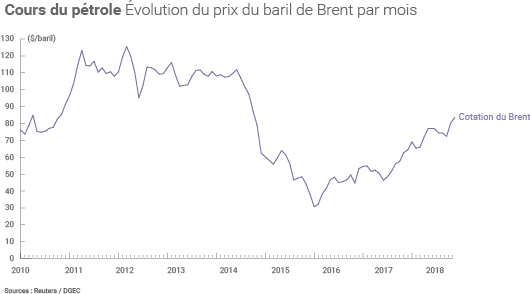

Un prix du baril au niveau du cours moyen de 2010

Au 3e trimestre 2018, le prix moyen du baril de Brent s’est situé aux alentours de 75 dollars alors qu’il avoisinait 30 dollars début 2016, au plus bas de la chute des cours. Il se situe aujourd’hui « au niveau de la moyenne de 2010 et à mi-chemin entre les 110 $/b de 2011 à 2014 et les moyennes les plus récentes » (54,25 $/b en 2017(3)), constate Guy Maisonnier dans la dernière analyse d’IFP Énergies nouvelles.

L’accord de plafonnement de la production des pays de « l’OPEP+ » a porté ses fruits en entraînant « la fin de la surabondance de l’offre » sur les marchés pétroliers, comme l’atteste la réduction des stocks de pétrole dans les pays de l’OCDE.

Les prévisions relatives à l’évolution du prix du pétrole restent aujourd'hui très incertaines, « la pression pouvant s’accentuer à court terme dans l’hypothèse d’une nouvelle contrainte sur l’offre ou s’atténuer à terme en particulier si l’offre américaine se renforce » selon la note d’IFP Énergies nouvelles. Il y est d’ailleurs rappelé que des experts interrogés par Reuters fin août au sujet du prix moyen du baril en 2019 le situaient dans une large fourchette allant de 60 $/b à 90 $/b.

Le prix moyen du baril de Brent au cours des 9 premiers mois de 2018 s’élève à 72,2 $, contre 54,25 $ en 2017. (©Connaissance des Énergies)

Vers une réduction de l’offre iranienne de près de 2 Mb/j ?

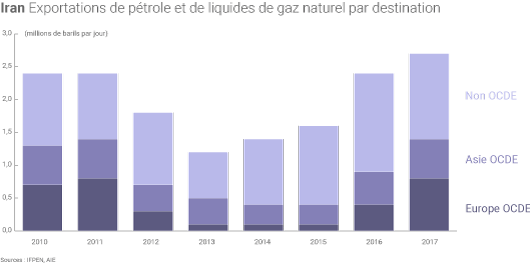

L’Iran produirait actuellement près de 4,7 millions de barils par jour (Mb/j) d’hydrocarbures liquides, dont 3,8 Mb/j de pétrole brut et 0,9 Mb/j de liquides de gaz naturel selon IFP Énergies nouvelles. Sur la base d’une consommation intérieure de l’ordre de 2 Mb/j, le volume potentiel d’exportations affecté par l’embargo pétrolier (à partir du 5 novembre) serait ainsi de 2,7 Mb/j.

Dans le cas d’une baisse des achats de brut iranien « à hauteur de 90% pour les pays occidentaux (1,4 Mb/j d’importations depuis l’Iran en 2017) et de 60% pour la Chine (0,6 Mb/j en 2017) et l’Inde (0,5 Mb/j en 2017), l’offre iranienne serait réduite de près de 2 Mb/j », juge IFP Énergies nouvelles.

Pour rappel, le précédent embargo imposé contre l’Iran avait réduit les exportations de ce pays d’environ 1,2 Mb/j entre 2010 et 2012, « dont 0,9 Mb/j pour les pays occidentaux parties prenantes des mesures restrictives vis-à-vis de ce pays ». Bien que la décision de Donald Trump de sortir de l’accord sur le nucléaire iranien fasse l’objet de nombreuses critiques, il est « crédible » selon IFP Énergies nouvelles que les menaces de sanctions engendrent cette fois un recul plus important des achats de pétrole iranien qu'en 2012.

Entre 2014 et 2017, les exportations iraniennes de pétrole brut et de liquides de gaz naturel ont environ doublé. (©Connaissance des Énergies, d’après IFP Énergies nouvelles)

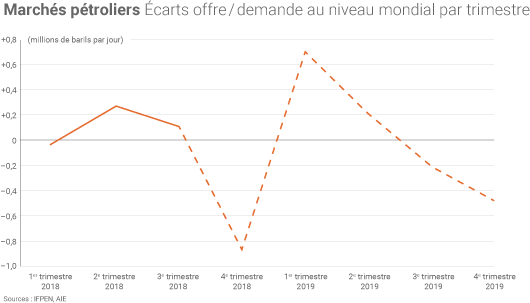

Un marché « tout juste à l’équilibre » en 2019 selon les prévisions

L’hypothèse d’une réduction de 2 Mb/j de l’offre iranienne sur les marchés serait « difficile à compenser rapidement », constate IFP Énergies nouvelles. Les attentes quant à l’accroissement de l’offre américaine semblent en particulier insuffisantes (l’EIA envisage une hausse de 1,4 Mb/j de l’offre américaine d’hydrocarbures liquides en 2019), sauf développement accéléré des capacités de transport dans le Bassin permien, une évolution « peu envisageable à ce jour » selon IFP Énergies nouvelles.

Du côté de l’OPEP, montrée du doigt par Donald Trump pour son rôle dans la remontée des cours, les capacités de production excédentaires étaient estimées à 2,7 Mb/j en septembre par l’AIE, dont plus de la moitié provenant de l’Arabie saoudite. Dans l’hypothèse d’une disponibilité de 30% à 40% de ces volumes, l’offre excédentaire serait limitée à 1 Mb/j, note toutefois IFP Énergies nouvelles. Le potentiel de hausse de production de la Russie, 3e producteur mondial de pétrole, atteindrait pour sa part « de l’ordre de 0,1 Mb/j à 0,2 Mb/j ».

Au total, IFP Énergies nouvelles envisage un déficit d’offre sur les marchés pétroliers « relativement important au 4e trimestre 2018 (-0,9 Mb/j) qui devrait se résorber au 1er trimestre 2019 (+0,7 Mb/j), en raison d’un ralentissement de la croissance de la demande ». Pour 2019, la note envisage un marché « tout juste à l’équilibre », tout en rappelant à nouveau les nombreuses incertitudes qui l’affectent et l’affecteront : application plus ou moins stricte de l’embargo contre l’Iran, chute de la production vénézuélienne, croissance de la production américaine, recours aux stocks stratégiques, etc.

La projection d’IFP Énergies nouvelles sur les marchés pétroliers en 2019 tient compte d’une hausse de 1,8 Mb/j de l’offre non-OPEP, dont 1,3 Mb/j provenant des États-Unis. (©Connaissance des Énergies, d’après IFP Énergies nouvelles)